LA FUSIONE TRA PSA E FCA

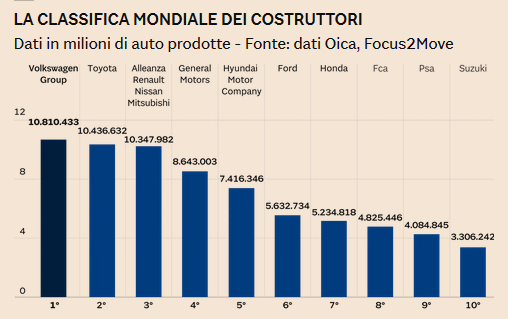

Il grafico sulle produzioni dei costruttori automobilistici a livello mondiale (2018) evidenzia le motivazioni che hanno obbligato la fusione tra i due gruppi europei, un tempo rivali, PSA e FCA, per continuare a partecipare con profitto alla produzione e vendita nel mercato globale dei veicoli.

I due costruttori europei, anche nel recente passato, sono stati vicini al matrimonio d’interessi, rinviato per problemi di liquidità. I francesi, grazie anche alla partecipazione azionaria dello Stato, sono riusciti ad acquisire un concorrente continentale come OPEL, mentre l’ex FIAT – nonostante le recenti inchieste giudiziarie statunitensi di corruzione del sindacato UAW, le multe per falsificazione dei dati sulle emissioni di CO2 e quella tributaria, per aver sottostimato per circa 5,1 miliardi il valore d’acquisto di Chrysler nel 2014 – ha cancellato il debito nel giugno 2018. Ricordiamo che FIAT ha acquistato la fallita Chrysler nel 2009, con prestiti del governo USA presieduto dal democratico Barack Obama.

Nasce così il quarto produttore mondiale di veicoli, che continuerà a essere una holding olandese con sede fiscale in Gran Bretagna, con circa 400.000 dipendenti, un fatturato stimato in circa 200 miliardi di € e una produttività pari a circa 9 milioni di automobili.

Le motivazioni che hanno favorito la fusione sono:

- ELEVATO COSTO DEGLI INVESTIMENTI PER SVILUPPO AUTO ELETTRICHE E GUIDA AUTONOMA

- IL CALO A SORPRESA DELLA VENDITA DEI VEICOLI A GASOLIO.

- LA FINE DEL CICLO DI CRESCITA ESPONENZIALE DEL MERCATO MONDIALE.

FCA nel 2018, con la produzione di ben 10 marchi (ABARTH-ALFA ROMEO-CHRYSLER-DODGE-FIAT-FIAT PROFESSIONAL-JEEP-LANCIA-RAM e MASERATI), in 102 stabilimenti con circa 199.000 dipendenti, ha fatturato 110 miliardi grazie alla vendita di 4.840.664 veicoli.

PSA nel 2018, con la produzione di 5 marchi (PEUGEOT-CITROEN-DS-AUTOMOBILES-OPEL-VAUXHALL) in 45 stabilimenti con 211.000 dipendenti di cui 68.000 in Francia, ha fatturato 74 miliardi di € grazie alla vendita di 3,9 milioni di veicoli (90% in E.U.).

Nonostante la probabile cannibalizzazione tra i modelli concorrenziali nei vari segmenti, le due case costruttrici sono state costrette al matrimonio. Questo perché FCA è rimasta indietro nello sviluppo di piattaforme multiple (Small–Wide) per la realizzazione di modelli ibridi o full-electric, mentre i francesi sono propietari delle versioni CMP utilizzata per la 208 e la DS3 E-TENSE, della EMP2 impiegata per la realizzazione di auto medio-grandi con motorizzazioni ibride e infine della piattaforma eCMP che consente la trasformazione in full-electric.

PSA aveva la necessità di approdare a nuovi mercati, garantiti da Fca, quali quello statunitense, sudamericano e indiano, dopo la chiusura forzata di quello iraniano.

Entrambe le società saranno costrette a vendere (spin-off) aziende partecipate per garantire i dividendi promessi agli azionisti; FCA cederà COMAU specializzata nella realizzazione di robotica per saldature mentre PSA venderà la controllata FAURECIA del settore componentistico.

La fusione tra i due gruppi, enfatizzata dai mercati finanziari, potrà non essere sufficiente alla loro ripresa di competitività e profitti, alla luce di quanto emerge da investimenti e alleanze strategiche poste in essere dai pricipali concorrenti (Volkswagen e Ford) e dal progressivo impiego di automazione per incrementare la produttività, sostitutiva della manodopera tradizionale, con notevoli ripercussioni sui livelli occupazionali degli stabilimenti destinati alla produzione di veicoli a basso contenuto tecnologico.

Il gruppo operativo nazionale